30 | Septiembre | 2024

Cumplir con las obligaciones fiscales es fundamental para mantener el funcionamiento de tu negocio y evitar sanciones. Una de ellas es la obligación de presentar declaraciones informativas que le den al Servicio de Administración Tributaria (SAT) datos sobre las operaciones que realizas como empresario.

Entender qué son las declaraciones informativas y cómo presentarlas correctamente es clave para que puedas centrarte en lo que haces mejor: dirigir tu empresa.

Las declaraciones informativas son reportes que empresas y contribuyentes deben presentar al SAT. Su propósito es detallar operaciones y transacciones que puedan afectar el cálculo de impuestos.

Estas declaraciones no necesariamente implican un pago inmediato de impuestos, pero permiten a la autoridad fiscal verificar que la información presentada coincide con la de terceros involucrados.

Para empresarios y dueños de pymes, presentar correctamente las declaraciones es esencial, pues cumplir con esta obligación asegura mantener una relación transparente con el SAT, evitando multas y sanciones que podrían afectar las finanzas de tu empresa.

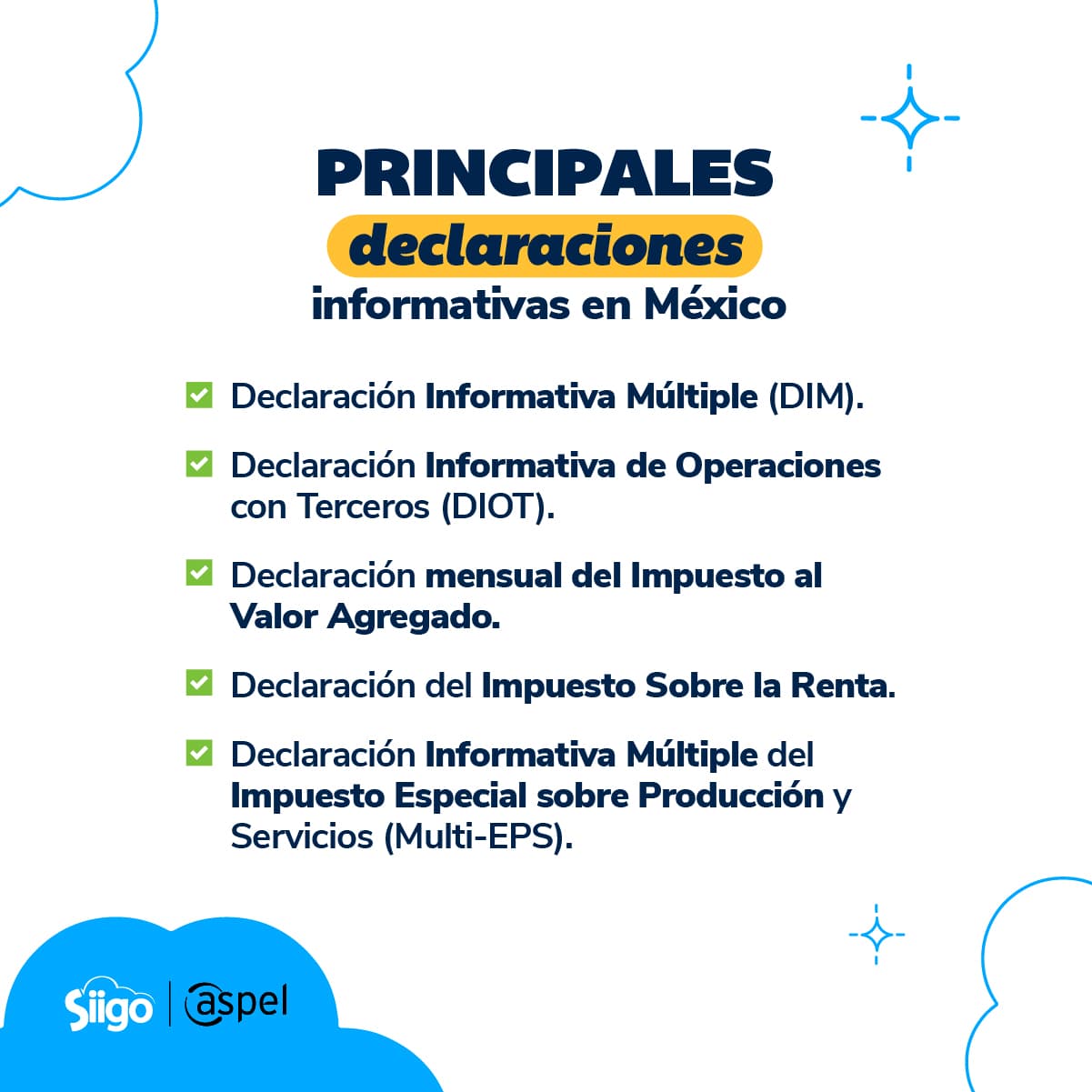

En México, existen diversos tipos de declaraciones que varían en cuanto a la información que contiene, así como en la periodicidad de su presentación. Las principales son:

No te pierdas: Guía clave para la declaración de impuestos mensual: evita multas y optimiza procesos

La Declaración Informativa en Medios Magnéticos es un reporte donde se demuestran las operaciones realizadas con clientes y proveedores.

Las personas morales y personas físicas con ingresos de más de 4 millones tienen la obligación de presentarla de forma anual, a más tardar los días 15 de febrero.

Hacemos hincapié en la obligatoriedad dado que, a pesar de la antigüedad del sistema y que se considere en desuso, el SAT no ha dado una notificación sobre la suspensión de su envío. Te sugerimos verificar y confirmar con un contador para asegurar tu situación fiscal y evites ser sancionado.

La Declaración Informativa Múltiple (DIM) es una de las más relevantes. Tiene como objetivo consolidar, en un solo informe, varios datos fiscales que el SAT solicita.

Es particularmente útil para empresas que tienen operaciones con diferentes contribuyentes, ya que permite reportar toda la información de forma centralizada.

Para presentarla, es importante que sigas los lineamientos del SAT y tener a la mano toda la información requerida sobre tus movimientos. Aunque parezca compleja, la clave está en organizar los datos con tiempo para evitar errores.

Funciona como una herramienta para que las empresas de México informen al SAT sobre sus operaciones con terceros. Se utiliza para consolidar reportes de varios tipos de movimientos en un solo documento y facilitar el cumplimiento de las obligaciones fiscales.

Para enviar tu DIM es esencial contar con tu e.firma vigente o tu contraseña del SAT. Además, deberás utilizar el software DIM del SAT, disponible para descargar en el portal de la autoridad.

Asegurando los accesos, debes preparar la información de las operaciones. La implementación de sistemas contables en México ha facilitado la recopilación de dichos datos, gracias a que se mantiene un registro organizado.

Teniendo los documentos, ingresa al sistema DIM del SAT para capturar o importar los datos y genera el archivo .dec que será enviado electrónicamente a la autoridad fiscal.

Al finalizar la presentación, el SAT enviará a tu correo electrónico un acuse de recibo que puedes guardar para tener el comprobante de que se envió correctamente.

Pagos a trabajadores e impuestos retenidos; información de la nómina (nuevas contrataciones, despidos, subsidios al empleo, entre otros); información relacionada con donativos hechos; sobre operaciones hechas con residentes en el extranjero; informar si se tiene más de un régimen fiscal; y, si se tienen empresas integradoras.

La presentación de la Declaración Informativa Múltiple debe hacerse, a más tardar, el 15 de febrero y la información contenida es en relación con el ejercicio fiscal anterior. Es decir, el 15 de febrero de 2025 se presentan las operaciones de 2024.

Como mencionamos, el uso de un software contable facilita la captura y organización de la información requerida en la Declaración Informativa Múltiple. Son programas que automatizan los procesos, ayudándote a cumplir tus obligaciones fiscales más eficientemente.

La Declaración Informativa de Operaciones con Terceros es un reporte que las empresas deben presentar para informar sobre las operaciones que han realizado con sus proveedores, pero enfocándose en aquellos movimientos sujetos al IVA (pago, acreditamiento, traslado o retención).

Es una declaración que permite vigilar el correcto cumplimiento de las obligaciones relacionadas con el Impuesto al Valor Agregado (IVA), tanto de contribuyentes como de sus proveedores. Por lo tanto, su objetivo principal es combatir la evasión fiscal, buscando que la información reportada por ambas partes coincida.

Similar a la DIM, la Declaración Informativa de Operaciones con Terceros se puede realizar desde el sistema DIOT del SAT, disponible para descargarse desde el portal.

Teniendo la aplicación, será necesario rellenar los datos del formulario para generar el archivo .dec y enviarlo a las autoridades fiscales.

Todos los contribuyentes, personas físicas y personas morales, que realicen actividades gravadas por el IVA.

La presentación de la DIOT se hace de forma mensual, tanto para personas físicas como personas morales, teniendo como fecha límite el último día del mes posterior al que corresponda. Es decir, para presentar la DIOT de octubre, se tiene hasta el último día de noviembre.

Por otro lado, hay personas morales con actividades primarias adscritos a hacer su presentación semestralmente.

Para empresas grandes, el volumen de operaciones es muy grande por lo que es necesario tener un control estricto de las transacciones para evitar inconsistencias en la contabilidad y posibles sanciones del SAT. Además, debido a la cantidad de proveedores con los que suelen trabajar, la DIOT se convierte en una herramienta que garantiza tener en orden las declaraciones del IVA.

Por otro lado, aunque las pymes realicen menos operaciones, no presentar la DIOT puede resultar en multas que afecten sus finanzas. Teniendo a la pyme al día con las obligaciones fiscales, le abre más oportunidades de acceder a financiamientos o contratos con empresas grandes, puesto que suelen exigir un historial fiscal limpio.

Al final, la DIOT es una práctica que asegura estar en regla con el SAT.

Los Documentos Electrónicos Múltiples (DEM) son archivos usados para presentar la información fiscal ante la autoridad. Contienen datos específicos y se generan usando aplicaciones oficiales del SAT.

Por ejemplo:

No presentar las declaraciones informativas a tiempo o cometer errores en su llenado puede traer consecuencias negativas. Toma en cuenta que las sanciones varían dependiendo de la declaración y la gravedad del error.

Para evitarlas, lo más recomendable es tener un sistema contable eficiente y apoyarte de un contador especializado que te ayude a presentar las declaraciones a tiempo y sin errores.

Las sanciones por no presentar la DIM pueden ir de los $9,000.00 a los $18,000.00; mientras que si la presentas con información incorrecta o fuera de plazo, las multas oscilan entre los $1,200.00 y $4,000.00 por cada error detectado.

Si no se presenta la DIOT o lo haces de manera incorrecta, el SAT te puede imponer multas que van de los $5,000.00 hasta los $15,000.00 por cada proveedor no reportado o por errores graves en la declaración.

Los costos de los servicios contables varían dependiendo del estado y la experiencia del contador, pero entre los rangos que puedes encontrar en el mercado son:

|

Tipo de empresa |

Rango aproximado de precios |

|

Microempresa |

$1,500.00 - $3,000.00 |

|

Pyme |

$3,000.00 - $ 6,000.00 |

|

Empresa grande |

$6,000.00 - $15,000.00 |

Una de las mejores formas de cumplir con las obligaciones y evitar sanciones es aprovechar las herramientas tecnológicas. Algunas opciones que deberías considerar para facilitar la gestión de tu información y simplificar el llenado de tus declaraciones son:

¡Te invitamos a probar Aspel COI, nuestro programa de contabilidad que es súper fácil de usar y disfrútalo 30 días gratis!

Sacarles provecho a las herramientas tecnológicas y contar con asesoría contable adecuada son estrategias clave para evitar las complicaciones y cumplir las obligaciones de forma eficiente.