13 | Marzo | 2024

Gestión de nómina y recursos humanos en 2024: proceso, manejo y resultados

En el centro de toda empresa reside el capital humano, convirtiendo la eficaz gestión de nómina y recursos humanos en un pilar fundamental para el éxito organizacional.

Desde la contratación y entrenamiento de nuevos empleados hasta el procesamiento preciso de pagos y beneficios, cada aspecto de la gestión de recursos humanos desempeña un papel crucial en el funcionamiento y la salud financiera de una empresa.

¿Qué es la gestión de nóminas?

La gestión de la nómina no se limita a la emisión de cheques o transferencias bancarias; es un proceso complejo fundamental dentro del departamento de recursos humanos.

Se trata del pago de salarios a los empleados de una empresa, pero implica calcular, administrar y distribuir, de manera precisa, los sueldos y beneficios correspondiente, teniendo en cuenta factores como:

- Horas trabajadas.

- Tasas de pago.

- Retenciones de impuestos.

- Pagos de las cuotas obrero-patronales de seguridad social.

- Beneficios extras, como subsidios de teletrabajo, bonos, etc.

También abarca la generación de informes financieros sobre costos laborales, la gestión de registros de empleados, el cumplimiento de las regulaciones fiscales y laborales, y la comunicación efectiva con los empleados sobre su remuneración.

La gestión de nóminas es un proceso fundamental que debe garantizar que los empleados reciban una compensación justa y adecuada por su trabajo, al tiempo que cumple con las obligaciones fiscales laborales.

La gestión de nóminas y recursos humanos, ¿qué tareas engloba?

Por una parte, las tareas que implica la gestión de nóminas son:

- El cálculo y procesamiento de la nómina: incluye calcular el salario bruto, realizar las retenciones de cada colaborador, emitir los recibos de nómina y hacer los pagos.

- La administración de los beneficios: implica gestionar los planes de seguros médicos, cajas de ahorro, entre otros beneficios que se ofrezcan a los empleados.

- Verificar el cumplimiento normativo: tiene que ver con asegurar que se hagan los pagos de las cuotas obligatorias, la presentación de las declaraciones correspondientes, entre otros cumplimientos de las regulaciones laborales.

Por otro lado, la gestión del capital humano incluye responsabilidades relacionadas a:

- Reclutamiento y selección: implica la búsqueda, selección e incorporación de nuevos colaboradores.

- Formación y desarrollo: incluye proporcionar a los empleados la formación y el desarrollo que necesitan para realizar su trabajo efectivamente.

- Gestión del desempeño: está relacionado con evaluaciones de desempeño y proporcionar retroalimentación.

- Relaciones laborales: gestión de las relaciones con sindicatos y representación de los colaboradores.

- Compensación y beneficios: implica el establecimiento de los niveles de salarios y beneficios extra que se ofrece a los empleados.

- Salud y seguridad en el trabajo: incluye crear un entorno de trabajo seguro y saludable para los colaboradores.

Las tareas específicas en la gestión de nóminas y recursos humanos, pueden variar de acuerdo al tamaño y complejidad de la empresa. Por ejemplo, en empresas pequeñas, una sola persona se puede encargar de realizar las tareas de nómina y recursos humanos; mientras que en empresas grandes, las tareas se dividen entre varios departamentos.

De cualquier forma, es necesario asegurar una buena gestión de la nómina y los recursos humanos para atraer y retener a los colaboradores, así como mejorar la productividad y reducir costos relacionados.

Conceptos claves

Como hemos dicho, la gestión de nómina es muy importante en el departamento de Recursos Humanos de una empresa y una de las tareas más complejas, involucrando aspectos legales y fiscales. Para entender a fondo este proceso, también es importante considerar los conceptos clave relacionados:

Salario base: es la retribución fija que se paga al colaborador por unidad de tiempo, sea de días, semanas o meses. Es una cantidad determinada en el contrato celebrado entre el empleador y el trabajador.

Complementos de salarios: son montos adicionales al sueldo establecidos por convenio con el colaborador, como pueden ser incentivos, comisiones o bonos de productividad.

Gratificaciones extraordinarias: no deben confundirse con los complementos. Son pagos extra que se incluyen legalmente como derecho del trabajador, siendo el PTU o reparto de utilidades y el aguinaldo anual.

Horas extra: las horas que se trabajan extraordinariamente a su horario laboral. Para el cálculo de la nómina, se debe tener claro el porcentaje de salario base que aplica por hora extra para incluirlo.

Percepciones salariales: son los conceptos que componen el salario base total de un trabajador, incluyendo horas extra, prima dominical, complementos de salarios, prestaciones, etc.

Percepciones extrasalariales: son los pagos que se realizan más allá del salario base del colaborador, como son las indemnizaciones, finiquitos o liquidaciones.

Retención de impuestos: son los porcentajes que descontar de la nómina para pagar al SAT el Impuesto Sobre la Renta (ISR).

Cotizaciones a la seguridad social: cuota obrero-patronal que debe pagar el empleador para tener a sus trabajadores asegurados para los servicios de salud que provee el gobierno mexicano.

Además, también es necesario considerar temas de la legislación laboral mexicana, como veremos a continuación.

Aspectos legales de las nóminas

Dentro del sistema jurídico, el artículo 123 de la Constitución Política de los Estados Unidos Mexicanos (CPEUM) establece que “Toda persona tiene derecho al trabajo digno y socialmente útil, al efecto, se promoverán la creación de empleos y la organización social de trabajo, conforme a la ley”.

Asimismo, establece que el Congreso de la Unión debe expedir las leyes sobre el trabajo que regirán:

- Entre los obreros, jornaleros, empleados domésticos, artesanos y de manera general, todo contrato de trabajo.

- Entre los Poderes de la Unión y sus trabajadores.

De acuerdo con el artículo mencionado, las leyes reglamentarias de dicha disposición deben administrar temas relacionados a:

- La jornada laboral.

- Los días de descanso.

- El trabajo de las mujeres en maternidad y lactancia.

- El derecho al PTU.

- El pago de salario en moneda de curso legal.

- Proporcionar a los trabajadores habitaciones cómodas e higiénicas (aportación al Instituto del Fondo Nacional de la Vivienda para los Trabajadores – INFONAVIT).

- La capacitación y adiestramiento.

- La responsabilidad del patrón ante accidentes de trabajo y enfermedades profesionales.

- El derecho a sindicatos y coaliciones.

- El pago por despido injustificado.

- La utilidad pública de la Ley del Seguro Social.

- Entre otros.

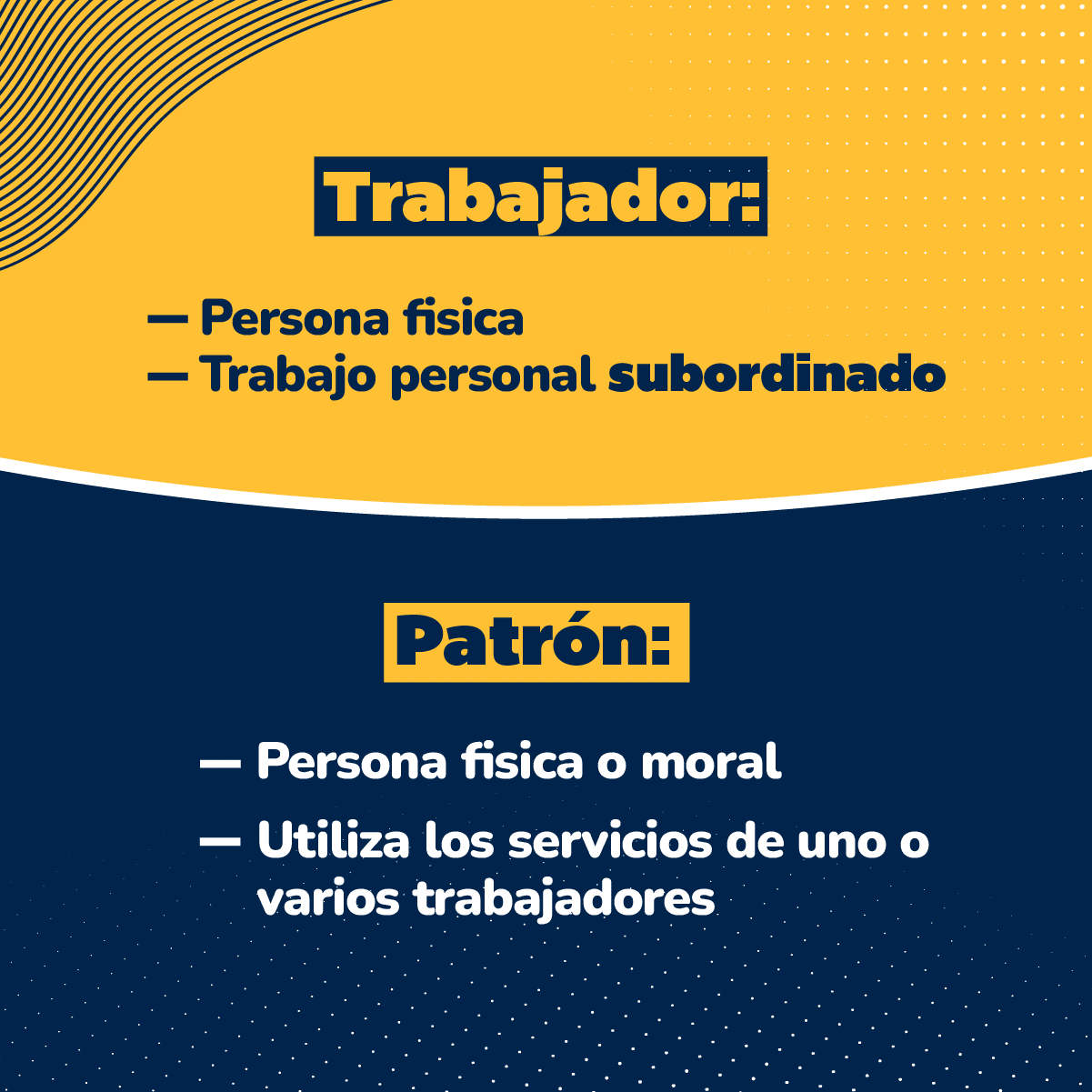

Ahora bien, la ley reglamentaria del artículo 123 es la Ley Federal del Trabajo, que establece, entre otras cosas, la relación de trabajo, entendida como cualquiera que sea el acto que le dé origen, la prestación de un trabajo personal subordinado a una persona, mediante el pago de un salario.

Considerando que la prestación de un trabajo y el contrato celebrado producen los mismos efectos.

Tipos de contrato de trabajo:

- Contrato individual: es un acuerdo donde una persona se compromete a trabajar para otra, bajo ciertas condiciones, a cambio de recibir un salario.

- Contrato colectivo: es un acuerdo entre sindicatos de trabajadores y empleadores (o grupos de empleadores) que establece las condiciones de trabajo para una o más empresas.

- Contrato ley: convenio entre sindicatos de trabajadores y empleadores (o grupos de empleadores) que establece las condiciones de trabajo para una industria específica. Este acuerdo es obligatorio en ciertas regiones o a nivel nacional.

Prestaciones comunes a los colaboradores:

| Prestación | Prestación mínima de la LFT |

|---|---|

|

Aguinaldo |

15 días de salario. |

|

Vacaciones |

12 días por el primer año, aumentando de dos en dos por cada año de antigüedad. A partir del sexto año, aumenta dos días por cada 5 años de servicio. |

|

Prima vacacional |

25% del salario. |

|

Prima dominical |

25% sobre el salario del domingo trabajado. |

|

Tiempo extraordinario |

Se paga doble. No debe suceder más de tres veces por semana, ni más de tres días. A partir de la décima hora, se paga triple. |

|

Fondo de ahorro |

Bipartita. Control de aportaciones y retiros. |

Duración de las relaciones de trabajo:

- Para obra o tiempo determinado: es un tipo de contrato que aplica cuando la naturaleza del trabajo lo requiere o cuando se necesita reemplazar temporalmente a otro trabajador.

- Por temporada o tiempo indeterminado: en este contrato la duración no está establecida y continúa hasta que una de las partes decida terminarlo. Puede ser cuando el empleado renuncia, es despedido con justificación o con una liquidación.

- A prueba: los periodos de prueba son de 30 días, pero pueden extenderse hasta 180 días para puestos de dirección o gerenciales. Si la empresa decide no continuar con la relación laboral, debe consultar a la Comisión de Capacitación, Adiestramiento y Productividad antes de despedir al trabajador.

- Capacitación inicial: este tipo de relación laboral se da cuando un trabajador se compromete a aprender bajo la dirección del empleador, para adquirir habilidades necesarias para su puesto. La duración máxima es de 3 meses, o hasta 6 meses para puestos de dirección o gerenciales. Si el colaborador no adquiere las habilidades necesarias, la relación laboral termina sin responsabilidad para el empleador.

Suspensión de la relación de trabajo:

La Ley Federal del Trabajo establece las siguientes causas de suspensión temporal de las obligaciones de prestar el servicio y pagar el salario, sin responsabilidad para el trabajador y el patrón:

- Enfermedad contagiosa del trabajador o la incapacidad temporal, ocasionada por un accidente o enfermedad que no constituya Riesgo de Trabajo.

- Prisión preventiva del colaborador, seguida de sentencia absolutoria o el arresto del trabajador.

- Cumplimiento de los servicios y el desempeño de los cargos obligatorios, conforme a la Constitución. Como pueden ser Guardia Nacional, consejero electoral y el servicio social.

- Designación de los trabajadores como representantes ante los organismos estatales, Juntas de Conciliación y Arbitraje, Comisión Nacional de los Salarios Mínimos, Comisión Nacional para la PTU y otros semejantes.

- Falta de documentos que exijan las Leyes y reglamentos, necesarios para la prestación del servicio (imputable al colaborador).

- Conclusión de la temporada de trabajo.

- Declaratoria de contingencia sanitaria (caso especial).

Implicaciones fiscales relacionadas con la nómina

Deducciones de sueldos y salarios pagados:

La Ley del Impuesto Sobre la Renta (ISR) establece como deducibles, para empresas que pagan sueldos y salarios a través de la nómina:

- Los sueldos y salarios.

- Cuotas al Instituto Mexicano del Seguro Social.

Pero es necesario cumplir los siguientes requisitos:

- Deben estar amparados con un Comprobante Fiscal Digital por Internet (CFDI).

- Estar registrados en la contabilidad.

- Emitir el CFDI conforme al Código Fiscal de la Federación (Complemento de nómina) y efectuar las retenciones de ISR, calcular el impuesto anual, entregar el CFDI al colaborador y cumplir disposiciones que regulan el subsidio al empleo.

- Cumplir con la afiliación al IMSS.

- Los pagos mayores a $2,000 deben hacerse a través del sistema financiero, excepto los casos de salarios, que pueden ser deducibles aún pagadas en efectivo.

Obligaciones de quienes pagan sueldos y salarios:

Entre otros requisitos, las personas que efectúan pagos por concepto de sueldos y salarios deben cumplir lo siguiente:

- Efectuar retenciones.

- Calcular el impuesto anual.

- Expedir y entregar CFDI por concepto de salarios.

- Solicitar constancias y comprobantes al trabajador.

- Cerciorarse de la inscripción del colaborador en el Registro Federal de Contribuyentes.

- Solicitar confirmación del trabajador si presta servicios a otro patrón.

- Solicitar datos para inscripción al RFC del colaborador.

- Proporcionar constancia de viáticos (15 de febrero).

Seguro social y las cuotas obrero-patronales

Regímenes y modalidades de aseguramiento del Instituto Mexicano del Seguro Social (IMSS):

De acuerdo con las leyes mexicanas, cuando una empresa cuenta con colaboradores, deben afiliarse al IMSS como sujetos de aseguramiento.

Conforme a la Ley del Seguro Social (LSS), la afiliación al IMSS comprende dos tipos de regímenes:

- Régimen obligatorio: una persona es afiliada por su patrón por tener una relación laboral subordinada y remunerada, lo que obliga a su aseguramiento.

- Régimen voluntario: es producto de una decisión individual o colectiva. En este caso se encuentran los afiliados al Seguro de Salud para la Familia (SSFAM), Seguro Facultativo (estudiante), entre otros.

Para el Régimen obligatorio se establece un esquema de prestaciones que comprende todos los seguros ofrecidos por el IMSS:

- Riesgo de Trabajo (SRT).

- Enfermedades y Maternidad (SEM).

- Invalidez y Vida (SIV).

- Retiro, Cesantía en Edad Avanzada y Vejez (SRCV).

- Guarderías y Prestaciones Sociales (SGPS).

- INFONAVIT, 5% sobre el Salario Base de Cotización (SBC).

Obligaciones patronales ante el IMSS:

- Registrarse e inscribir a sus trabajadores en el IMSS, comunicar altas y bajas, modificaciones de salario y demás datos, dentro de plazos no mayores de cinco días hábiles.

- Llevar registros de nóminas y listas de raya.

- Determinar y pagar las cuotas IMSS.

- Proporcionar al IMSS los elementos necesarios de cumplimiento.

- Permitir inspecciones y visitas domiciliarias.

- Construcción: constancia de días trabajados y salario percibido.

- Cumplir las obligaciones en relación con el seguro de retiro, cesantía en edad avanzada y vejez.

- Cumplir con las demás disposiciones de la Ley del Seguro Social y sus reglamentos.

Impuesto local sobre nóminas

El Impuesto sobre Nóminas (ISN) es un impuesto local que debe pagarse por efectuar pagos relacionados con la nómina. Cada entidad federativa establece el cobro de dicho impuesto.

En el caso de la CDMX, el pago del ISN está regulado por el Código Fiscal de la CDMX conforme al artículo 156, que establece que las personas físicas y morales que hagan pagos a empleados en la Ciudad de México, por concepto de remuneración al trabajo personal subordinado, deben pagar el Impuesto sobre Nóminas, sin importar cómo se les designe.

Para efectos de este impuesto, se consideran erogaciones destinadas a remunerar el trabajo personal subordinado:

- Sueldos y salarios.

- Tiempo extraordinario de trabajo.

- Premios, primas, bonos, estímulos e incentivos.

- Compensaciones.

- Gratificaciones y aguinaldos.

- Participación patronal al fondo de ahorro.

- Primas de antigüedad.

- Comisiones.

- Pagos realizados a administradores, comisarios o miembros de los consejos directivos de vigilancia o administración de sociedades y asociaciones.

No forman parte de la base:

- Instrumentos y materiales necesarios para la ejecución del trabajo.

- Aportaciones al SAR.

- Gastos funerarios.

- Jubilaciones, pensiones, haberes de retiro, pensiones vitalicias u otras formas de retiro.

- Indemnizaciones por riesgos de trabajo, de acuerdo con la ley aplicable.

- Aportaciones al INFONAVIT y FOVISSSTE.

- Cuotas al IMSS y al ISSSTE.

- Aportaciones adicionales que el patrón convenga otorgar a favor de sus trabajadores, por concepto de cuotas del seguro de retiro, cesantía en edad avanzada y vejez, del sistema obligatorio y las que fueren aportadas para constituir fondos de algún plan de pensiones, establecido por el patrón o derivado de contratación colectiva que voluntariamente establezca el patrón. Los planes de pensiones serán sólo los que reúnan los requisitos que establezca la CONSAR.

- Gastos de representación y viáticos.

- Alimentación, habitación y despensas onerosas.

- Intereses subsidiados en créditos al personal.

- Primas por seguros obligatorios por disposición de ley, en cuya vigencia de la póliza no se otorguen préstamos a los trabajadores por parte de la aseguradora.

- Prestaciones de previsión social regulares y permanentes que se concedan de manera general, de acuerdo con las leyes o contratos de trabajo.

- Las participaciones en las utilidades de la empresa.

- Personas contratadas con discapacidad.

Emisión del CFDI de nómina

Sobre el CFDI de nómina, es importante mencionar que deben cumplir con todos los requerimientos contenidos en el Anexo 20 de la Resolución Miscelánea Fiscal vigente, tanto técnicos como administrativos.

También es esenciar garantizar que, al emitir los CFDI de nómina, cumplan con los criterios establecidos por la autoridad fiscal, los cuales puedes encontrar en su portal web, junto con aclaraciones a preguntas frecuentes. Asimismo, es necesario contar con una herramienta tecnológica que permita realizar el cálculo preciso de la nómina y sus contribuciones, además de emitir los comprobantes correspondientes con todos los requisitos aplicables, para asegurar una correcta deducción sin inconvenientes.

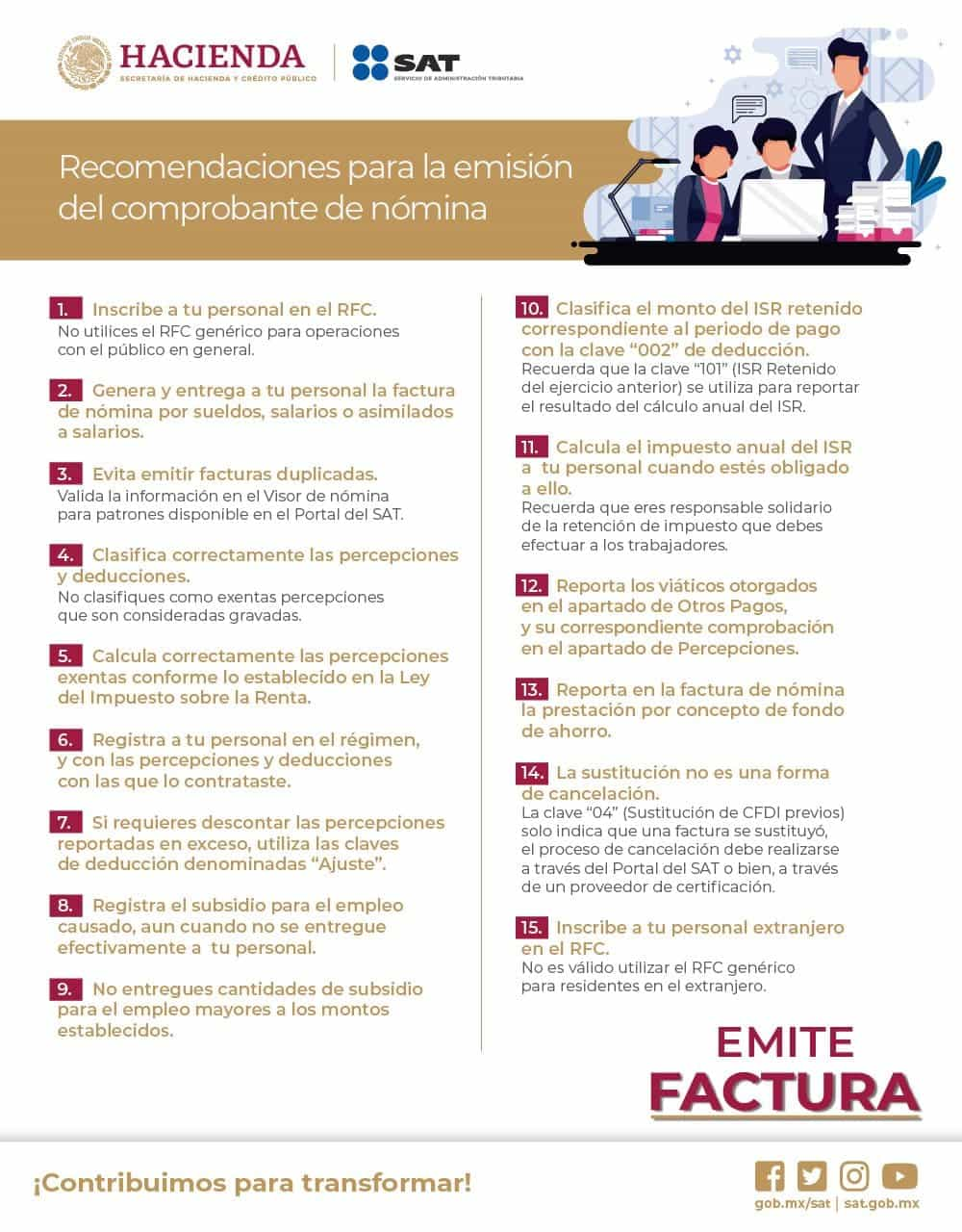

En este contexto, la autoridad fiscal brinda recomendaciones a los contribuyentes que tienen colaboradores para garantizar la emisión adecuada de los CFDI de nómina:

Outsourcing de nómina (subcontratación)

Algunas empresas con altos volúmenes de empleados suelen recurrir a servicios de maquila de nómina, también conocido como subcontratación u outsourcing de nómina, de modo que un tercero se encargue de la gestión de los salarios.

El modelo de subcontratación solía ser mucho más amplio y común en muchos casos, sin embargo, la reforma al artículo 12 de la Ley Federal del Trabajo del 2021, prohíbe que las empresas subcontraten a otras para deslindarse de sus obligaciones patronales.

El outsourcing de nómina sigue siendo válido porque se trata de un servicio especializado, siempre y cuando la empresa externa contratada esté incorporada al Registro de Prestadoras de Servicios Especializados (REPSE).

Es una alternativa con la cual las empresas pueden agilizar la carga del personal de RRHH, dejando que especialistas se encarguen del cálculo de salarios de los colaboradores, la retención de impuestos y todo lo relacionado a las nóminas.

Proceso de nómina en empresas mexicanas

La nómina en empresas mexicanas es un proceso administrativo fundamental que implica pasos específicos para garantizar el pago oportuno y preciso de los salarios a los empleados; además, tiene implicaciones legales y fiscales significativas.

Desde el cálculo de salarios hasta la emisión de los comprobantes de nómina, cada etapa del procedimiento requiere atención meticulosa para cumplir las regulaciones laborales y fiscales mexicanas.

Procedimiento administrativo para elaborar una nómina

El proceso para elaborar la nómina comienza con la recopilación detallada sobre los colaboradores, incluyendo datos personales, información fiscal, horas trabajadas y conceptos salariales. Esta información se usa para calcular los montos a pagar a cada empleado, teniendo en cuenta factores como el salario base, las horas extra, bonificaciones y prestaciones adicionales, de acuerdo con la legislación laboral mexicana y los acuerdos establecidos en el contrato.

Una vez recopilada y verificada la información necesaria, el siguiente paso para elaborar la nómina es el cálculo de los montos a pagar. Esto implica aplicar las tasas de impuestos correspondientes y la deducción de cualquier otra obligación fiscal o laboral, como seguridad social y contribuciones al Instituto Nacional del Fondo de la Vivienda para los Trabajadores (INFONAVIT).

Es crucial que el proceso de cálculo se realice con precisión y atención a los detalles para evitar errores que resulten en sanciones financieras o legales para la empresa.

Ahora, siendo un poco más específicos, aunque el procedimiento para elaborar la nómina varíe de una empresa a otra, generalmente se siguen estos pasos básicos:

- Recopilación de datos: se recopilan los datos laborales de los empleados: asistencias, permisos, ausencias, vacaciones, etc.

- Cálculo de las horas trabajadas: teniendo la información sobre asistencias, se calculan las horas trabajadas, incluyendo horas extras y asistencias especiales, por ejemplo, si trabajó en domingo o día inhábil.

- Cálculo del salario bruto: se multiplican las horas trabajadas por el salario por hora, de forma que se tenga el monto bruto del sueldo.

- Aplicación de deducciones: se aplican las deducciones correspondientes como la retención de ISR, aportaciones a la seguridad social, cuotas sindicales, etc.

- Cálculo del salario neto: se restan las deducciones al sueldo bruto para obtener el salario neto a pagar.

- Preparación de nóminas: se preparan los recibos de nóminas con la información de cada empleado, incluyendo nombre, número de trabajador, CURP, RFC, número de Seguro Social, régimen fiscal, departamento, puesto, periodo de la nómina, días trabajados, faltas, etc. Así como el salario bruto, el desglose de las retenciones y deducciones, y el salario neto a recibir.

- Pago de nóminas: por último, se hace el pago con un depósito bancario o cheque y se emite el CFDI de nómina correspondiente.

Manejo y estrategias modernas

Hacer una gestión eficiente del capital humano es fundamental para el éxito de una empresa y abarca aspectos como:

- Evaluación del desempeño: refiriéndose a medir y evaluar el rendimiento de los colaboradores para detectar áreas de mejora y desarrollo.

- Desarrollo profesional: brindar oportunidades de crecimiento para aumentar el potencial y compromiso de los trabajadores.

- Retención del talento: por medio de estrategias que atraigan y mantengan a los mejores colaboradores, creando un ambiente de trabajo positivo y motivador.

- Fomento de un entorno laboral saludable: promoviendo la seguridad, el bienestar y la comunicación efectiva entre los empleados.

Las empresas deben equiparse con herramientas y conocimientos actualizados para cumplir sus obligaciones legales y satisfacer las necesidades de su personal, esto incluye mantenerse al día con las regulaciones laborales, implementar softwares y tecnologías que agilicen la gestión humana e invertir en la formación y el desarrollo del personal de RRHH.

¿Cuál es la mejor forma de gestionar la nómina de una empresa?

Para asegurar una buena gestión de las nóminas, se debe partir de conocer el tamaño, la complejidad y el presupuesto de la empresa. Sin embargo, algunas estrategias básicas pueden ser:

- Contratar y capacitar a un equipo interno para gestionar las nóminas de los colaboradores.

- Tercerizar la gestión con una empresa especializada (outsourcing de nómina).

- Implementar un software que permita automatizar la gestión de nómina.

Departamento de nóminas de una empresa, ¿por qué es importante?

Contar con un departamento de nóminas es crucial para el correcto funcionamiento de una empresa, pues aseguran que los colaboradores reciban sus salarios correctos y de forma puntual, además de encargarse de cumplir con las obligaciones fiscales y administrar otros beneficios y prestaciones de los empleados, como las vacaciones, seguros, fondos de ahorro, entre otros.

Al mantener la eficiencia del departamento de nóminas se puede ahorrar tiempo, reducir errores y disminuir los costos asociados, además de mantener la satisfacción de los colaboradores.

¿Cómo digitalizar la gestión de nóminas?

Al digitalizar la gestión de nóminas puedes optimizar el tiempo, automatizando tareas repetitivas y minimizar los errores humanos con cálculos más precisos.

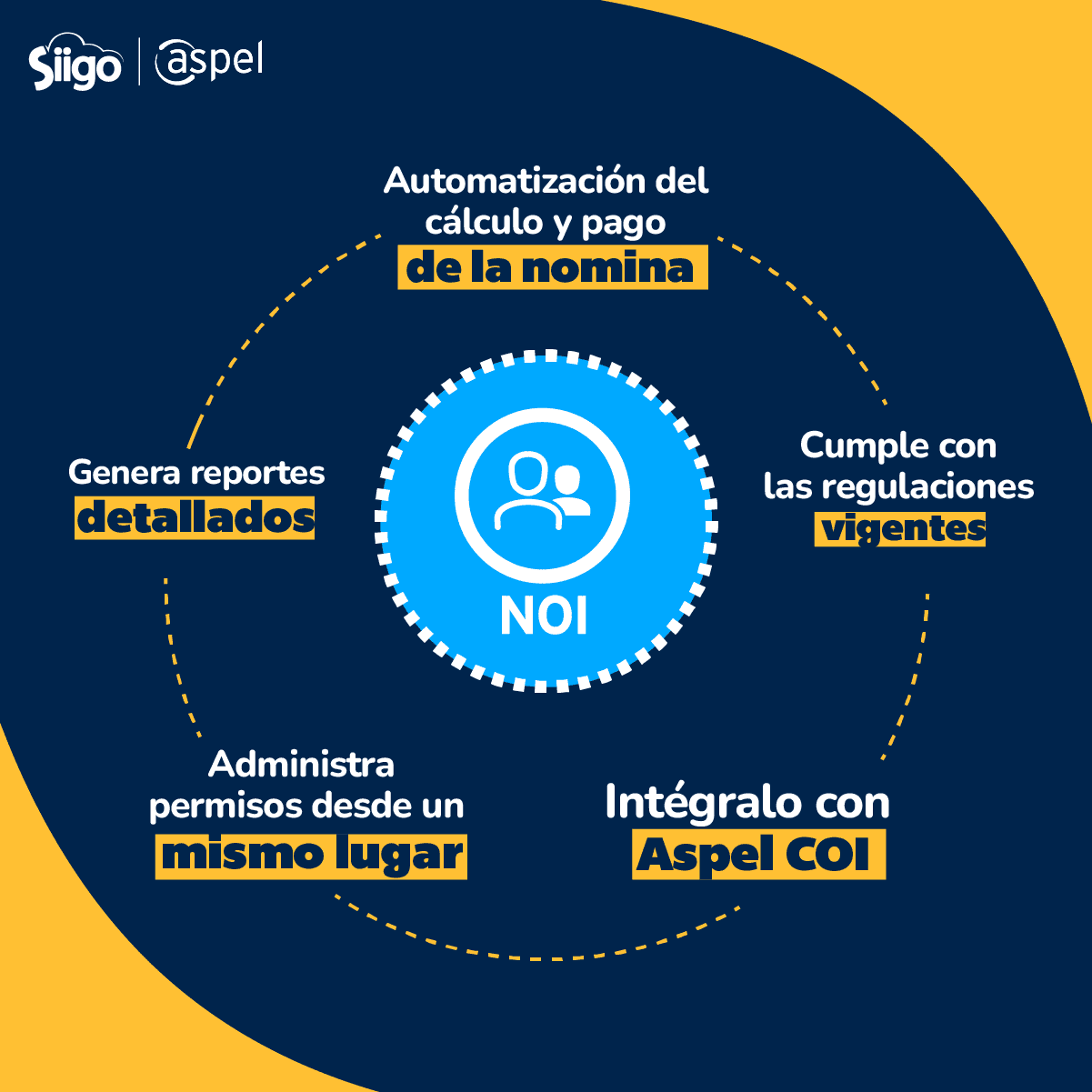

Existen diferentes soluciones de software de nómina en el mercado, como Aspel NOI, la herramienta que ofrece funcionalidades integrales para optimizar tu gestión de nóminas.

Con Aspel NOI puedes:

- Automatizar el cálculo de las nóminas, incluyendo impuestos, horas extras, etc., y generar los recibos de nómina.

- Es un sistema que se mantiene actualizado a las normas vigentes en cuanto a temas fiscales y laborales, de modo que te asegura el cumplimiento de obligaciones.

- Permite la administración de vacaciones, permisos, incapacidades, entre otros beneficios que se le incluyan a los colaboradores.

- Genera reportes detallados de la nómina, impuestos, asistencias y otros indicadores clave.

- Además, se puede integrar con otros sistemas de Siigo Aspel, como COI, para mantener una vista panorámica de toda la situación financiera de la empresa.

Distribución inteligente de la nómina (tipologías)

Dentro de la materia de nóminas, existen diferentes formas de distribuirla. La elección de cómo hacerlo depende del tipo de empresa, la naturaleza del trabajo y los objetivos que se persiguen.

- Pago por hora: se remunera a los colaboradores por cada hora trabajada.

- Sueldo mensual: se establece un salario fijo mensual.

- Comisiones: los trabajadores reciben un porcentaje de las ventas o ingresos que generen a la empresa.

- Incentivos: se otorgan bonificaciones a los empleados por alcanzar objetivos específicos.

Resultados empresariales

Los resultados de una empresa reflejan su desempeño durante un periodo determinado y se mide con indicadores financieros, como ingresos, costos y utilidades. De esta forma, la gestión eficiente de nóminas y RRHH puede:

Reducir costos:

- Al implementar una estructura de pagos justa y equitativa, que se ajuste al presupuesto de la empresa y a las condiciones del mercado.

- Con políticas y estrategias para reducir el absentismo laboral, que impacta en la productividad y los costos.

- Disminuyendo la rotación personal se reducen los costos relacionados a la contratación y capacitación.

Aumentar la productividad, mejorando los índices de ingresos y utilidades:

- Brindando oportunidades de formación, desarrollo y crecimiento a los colaboradores para mejorar sus habilidades y la calidad de su trabajo.

- Implementando estrategias que fomenten un ambiente laboral motivador y agradable para aumentar la satisfacción y compromiso de los trabajadores.

Facilitar la toma de decisiones estratégicas:

- Analizando información de la nómina y RRHH se pueden identificar áreas de mejora y tomar decisiones estratégicas.

- Evaluando el retorno de la inversión en programas de RRHH para determinar su eficacia y medir su impacto.

Velar por la buena gestión de nóminas y RRHH no solo es un gasto administrativo, sino una inversión estratégica para mejorar los resultados financieros de una empresa.

Gestión de nómina basada en la Nube (SaaS)

La gestión de nóminas basada en la Nube con SaaS (Software as a Service) es una solución tecnológica que permite a las empresas administrar la nómina de sus empleados de forma remota, a través de internet. En vez de instalar y mantener un software de nómina en sus servidores, las empresas usan SaaS para acceder a la herramienta con un navegador web.

Utilizar este tipo de soluciones les ofrece a las empresas ventajas como:

- Reducción de costos, al no necesitar invertir en hardware o software, porque la solución se aloja en la Nube.

- Se puede acceder a la información desde cualquier lugar y en cualquier momento.

- El proveedor de la herramienta se encarga de las actualizaciones y el mantenimiento del software.

- La información de la nómina se encuentra protegida en la Nube.

Además, implementar una gestión de nóminas en la Nube posibilita el aprovechamiento de funcionalidades como:

- Realizar cálculos automáticos de impuestos.

- Generar los CFDI de nómina.

- Integración con otros sistemas como de contabilidad, facturación, etc.

Por ejemplo, Siigo Aspel pone a tu alcance Aspel ADM, un sistema integral en la Nube que te permite administrar varias áreas de tu negocio, como inventarios, compras, ventas y facturación electrónica, incluyendo la generación de los recibos de nómina.

Selección de software y automatización de procesos

Al momento de escoger un software que te permita automatizar los procesos administrativos de gestión de nóminas y RRHH es importante que consideres las necesidades de tu empresa, la facilidad de uso y el soporte técnico que el proveedor ofrece.

Además, es importante que identifiques claramente las funcionalidades que necesitas y que pueden servirte para optimizar tus procesos, mejorando el desempeño del departamento.

En Siigo Aspel te ofrecemos la oportunidad de regístrarte a una prueba gratuita de 30 días para conocer de primera mano las funcionalidades que nuestras soluciones contables y administrativas te ofrecen.

Conclusiones

No importa si se trata de una empresa pequeña o grandes corporaciones, la gestión de nómina y RRHH son un desafío universal. A medida que las empresas crecen y se expanden, la complejidad de administrar la nómina y los recursos humanos aumenta exponencialmente.

La implementación de sistemas y tecnologías avanzadas, así como la adopción de buenas prácticas para la gestión de personal, son imperativas para garantizar la eficiencia operativa, el cumplimiento normativo y la satisfacción de empleados y empleadores.

Por ejemplo, Aspel NOI y NOI Asistente son dos herramientas poderosas que agilizan el proceso de en la gestión de la nómina y del personal, permitiéndote mantener un control. Aspel NOI asegura un cálculo y manejo de nómina preciso para el pago a tus colaboradores; mientras que NOI Asistente facilita la administración recursos humanos en la Nube. Acércate a nuestras soluciones y descubre cómo pueden facilitar tus procesos, asegurando el éxito a largo plazo de tu empresa.

![[CTA][MX][CLUSTER][PROD][MEJORA PRODUCTIVIDAD NOI]](https://no-cache.hubspot.com/cta/default/2353964/interactive-168423436201.png)

![[CTA][MX][CLUSTER][CONT][CONSTANCIA SITUACIÓN FISCAL]](https://no-cache.hubspot.com/cta/default/2353964/interactive-168415458983.png)